Особенности оценки и мониторинга кредитоспособности заемщиков строительного сектора (по материалам Юго-Западного банка Сбербанка России)

Аннотация

В статье раскрыты теоретические аспекты кредитоспособности строительных организаций, предложена система показателей оценки кредитоспособности субъектов строительного сектора на примере заемщиков Юго-Западного банка Сбербанка России, проведен анализ кредитования строительства в РФ и в ЮФО (по материалам Юго-Западного банка Сбербанка России). Результаты проведенного анализа продемонстрировали необходимость совершенствования методов и процедур оценки кредитоспособности заемщиков строительного сектора, поэтому автором статьи была разработана Модель Риска, позволяющая преодолеть проблемы асимметрии информации между банками и заемщиками, предоставить кредитным организациям дополнительные преимущества в оценке кредитоспособности и качестве отбора строительных компаний.

Ключевые слова: Кредитоспособность, оценка, заемщик Строительного Сектора, банк

08.00.05 - Экономика и управление народным хозяйством (по отраслям и сферам деятельности)

Кредитование заемщиков строительного сектора – один из наиболее сложных видов кредитования, так как обычно предусматривает построение модели финансирования строительного проекта, сложную структуру обеспечения кредита, а также наличие в штате банка (либо среди его аутсорсеров) высококвалифицированных специалистов в области строительства, архитектуры, маркетинга и оценки объектов недвижимости. Банки принимают активное участие в кредитовании субъектов строительного сектора, что, прежде всего, объясняется с одной стороны интересами банка по поводу предоставления кредита и получения дохода, а с другой стороны — острой потребностью строительных организаций в заемном финансировании (собственных средств которых хватает, в лучшем случае, на осуществление 30% строительного проекта).

Кредитная деятельность банков в строительном секторе осложняется отсутствием отработанной методики оценки кредитоспособности заемщиков строительного сектора, недостаточностью информационной базы для полноценного анализа строительной организации. Затронутая проблема актуальна, так как качественная оценка и мониторинг кредитоспособности заемщиков строительного сектора позволят очистить строительный рынок от недобросовестных участников сделок, предотвратить коррозию банковского капитала, поскольку «ценность банковских активов… зависит от способности банкиров преодолеть… проблемы асимметрии информации с их заемщиками» [1, стр. 7].

По мнению Акерлоф Дж. издержки недобросовестного поведения нечестных участников сделок, вытесняющих с рынка честных, не ограничиваются суммой, на которую обманут кредитор, в них необходимо также включать потери, связанные с сужением сферы честного бизнеса [2, стр. 98-99]. Таким образом, информационно-рациональное поведение банков, предусматривающее проведение всех необходимых экспертных процедур, помогает не только сохранить им капитал и активы в работоспособном состоянии, но и улучшает рынок заемщиков. В противном случае банки будут вынуждены предоставлять кредиты заемщикам строительного сектора, если они имеют возможность принудить заемщика исполнить условия договора или знакомы с заемщиком лично [2 ,стр. 102], что естественно снизит объемы кредитного портфеля и не позволит эффективно конкурировать в этом сегменте.

Решение проблемы информационной асимметрии между заемщиком строительного сектора и кредитором заключается в совершенствовании оценки кредитоспособности заемщиков, разработке методики оценки кредитоспособности, а также апробирование данной методики при анализе кредитоспособности действующих заемщиков Юго-Западного банка Сбербанка России.

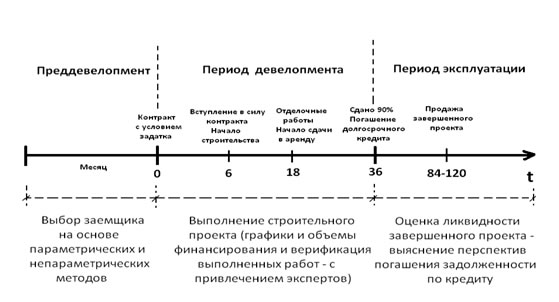

Оценка кредитоспособности заемщика охватывает все основные этапы и процедуры строительного кредитования, включающие в себя преддевелопмент, период девелопмента и период эксплуатации объекта недвижимости (рис.1). Другими словами, банки стремятся преодолеть возникающие риски при строительном кредитовании посредством постоянного мониторинга и оценки процессов и процедур финансирования заемщика, необходимого при:

- выборе заемщика на основе параметрических (финансовые показатели, средние отраслевые значения; создание резервов под кредиты и резервы капитала) и непараметрических (репутационные характеристики и риски, кредитная история) методов;

- выполнении строительного проекта на инвестиционной фазе, когда выбранный заемщик может инкорпорировать информацию об осуществлении проекта;

- оценке ликвидности завершенного проекта (объекта недвижимости) – на эксплуатационной фазе строительного проекта (рефинансирование, из средств, вырученных заемщиком от продажи).

Рис.1 – Тайминг потоков денежных средств в периоды преддевелопмента, девелопмента и эксплуатации [составлен автором]

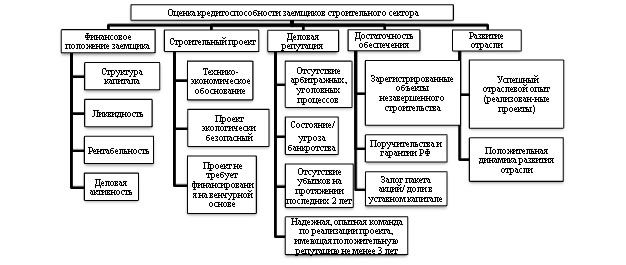

Для анализа кредитоспособности заемщика строительного сектора разработана система показателей, включающая следующие направления (схема 1).

Схема 1 – Система показателей оценки кредитоспособности заемщиков строительного сектора [составлена автором]

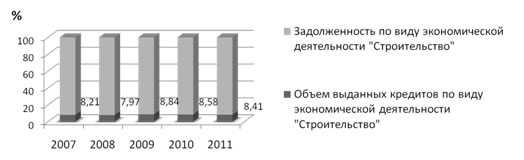

Микроанализу финансового положения заемщика должен предшествовать макроанализ экономики региона и отрасли, в которых функционирует заемщик. Тенденцией последних лет стало повышение удельного веса кредитных ресурсов в задолженности по виду «Строительство» (рис.2).

Рис.2 – Относительные показатели кредитования строительной отрасли РФ [4]

Несмотря на кризисный период 2008-2009гг., объемы кредитования строительства возрастают (с 7,97% до 8,84%). Задолженность строительных организаций, тем не менее, также растет.

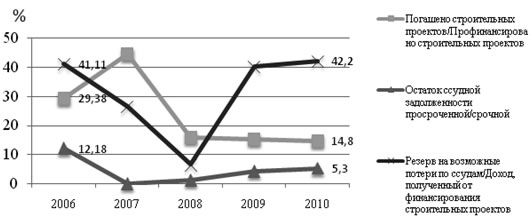

Кредитование строительства в ЮФО рассмотрено на примере территориального филиала Сбербанка России – Юго-Западного банка Сбербанка России (ЮЗБ СБ РФ)

Рис.3 –Относительные показатели финансирования строительных проектов по данным ЮЗБ СБ РФ [3]

Кульминационным моментом кредитования строительных организаций ЮЗБ СБ РФ является 2008г. В этот период резко сократился объем погашенных строительных проектов (в 2007г. – 44,61%; в 2008 г. – 16%), соответственно, банк вынужден был часть средств брать из резерва на возможные потери по ссудам (далее РВПС), тем самым значительно сокращая его (в 2007г. удельный вес РВПС в объеме дохода от строительного кредитования - 26,47%; в 2008г. – 6,62%). К концу 2010г. в ЮЗБ СБ РФ отмечается неуклонный рост просроченной задолженности субъектов строительного сектора.

Данная ситуация стала отправной точкой для построения интегральной оценки кредитоспособности заемщиков строительного сектора ЮЗБ СБ РФ по данным их финансовой отчетности [6] за 2007-2011гг. Каждый заемщик был оценен как по методике Сбербанка России (СБ РФ), так и по предлагаемой методике (схема 1). По каждой методике был рассчитан интегральный показатель, присвоенный заемщику строительного сектора ЮЗБ СБ РФ. Далее, полученные интегральные показатели сравнивались между собой по каждому заемщику [информация конфиденциальна]. По результатам сравнения были сделаны выводы о неадекватности кредитоспособности действующих заемщиков системе оценки их финансового положения, состоянию в отрасли, интегральному значению. Тем не менее, данная ситуация не стала стоп-фактором для банка в вопросе о выдаче строительного кредита.

Для совершенствования оценки кредитоспособности заемщиков строительного сектора разработана Модель Риска, включающая в себя как макро- и микропоказатели изучаемых организаций, так и отраслевые параметры, характеризующие строительный рынок. Показатели Модели Риска были отобраны в результате проведения количественного анализа (коэффициент корреляции от 0,7 до 0,99; признак-фактор – просроченная задолженность по виду «Строительство»).

Mодель Риска = f ( x1,x2, х3; y1,y2,y3, y4; z1,z2,z3,z4 ),

где х1…хn - макропоказатели Модели Риска;

у1…уn - отраслевые показатели Модели Риска;

z1…zn - микропоказатели Модели Риска;

x1 - объем кредитования по виду деятельности «Строительство» РФ, млрд. руб.;

x2 - инвестиции в основной капитал по виду деятельности «Строительство» в общем объеме инвестиций в основной капитал, %;

х3 - просроченная кредиторская задолженность заемщиков строительного сектора кредитным учреждениям, млрд. руб.;

y1 - средние цены на первичном рынке жилья, РФ, руб. за 1 м2;

y2 - объем работ по виду деятельности «Строительство» в ВВП, %;

y3 - отраслевая структура валовой добавленной стоимости по виду деятельности «Строительство» РФ,%;

y4 - уровень рентабельности в строительстве, %;

z1 - просроченная дебиторская задолженность строительных организаций, млрд. руб.;

z2 - просроченная кредиторская задолженность строительных организаций (поставщикам, в бюджеты всех уровней, в Государственные Внебюджетные Фонды), млрд. руб.;

z3 - удельный вес просроченной дебиторской задолженности покупателей в общем объеме дебиторской задолженности строительных организаций, %;

z4 - убыток строительных организаций, млрд. руб.

Предложенная Модель может быть дополнена частными показателями, характеризующими строительный проект, предполагаемое обеспечение или залог заемщика строительного сектора.

Данная модель позволит принять решение и о формировании ставки по строительному кредиту, которая имеет вид (формула 1)

r = rбазовая + Р ![]() ∞, (1)

∞, (1)

где r - ставка кредитования заемщика строительного сектора;

rбазовая - базовая основа ставки по кредиту;

Р - подвижная основа, зависящая от кредитоспособности заемщика.

Подводя итоги исследования эффективности кредитования строительной отрасли РФ можно сделать следующие выводы:

- субъекты строительного сектора крайне нуждаются в заемном финансировании, это, как правило характерно для строительной отрасли. Небольшой период существования российских строительных организаций, и вялотекущий строительный процесс, не обеспечивающий достаточную норму прибыли.

- кредитоспособность строительных организаций должна быть оценена не только на основании финансовых показателей, необходимо брать во внимание и нефинансовые составляющие (публичность (транспарентность) компании, адекватность ценовой политики, «правильность» договора с покупателем, деловую (кредитную) репутация партнеров, опыт строительства подобных объектов, темпы строительства, ортодоксальность кредитного договора).

Таким образом, полученная Модель позволит преодолеть проблемы асимметрии информации между банками и заемщиками строительного сектора, предоставить кредитным организациям дополнительные преимущества в оценке кредитоспособности и качестве отбора строительных компаний, формируя при этом кредитный портфель банков, обладающий высокой стрессоустойчивостью.

Литература

1.Mora N. and Logan A. Shocks to bank capital: evidence from UK banks at home and away // Bank of England, Working Paper No. 387, March 2010;

2.Акерлоф Дж. Рынок «лимонов»: неопределенность качества и рыночный механизм // THESIS, 1994, вып. 5, С. 91-104;

3.Годовые отчеты Управления Кредитованием и Проектным Финансированием ЮЗБ СБ РФ за 2006-2010гг.;

4.Информационно-аналитический портал ЦБ РФ: http://www.cbr.ru;

5. Информационно-аналитический портал ФСГС: http://www.gks.ru;

6.Финансовые отчеты строительных заемщиков ЮЗБ СБ РФ за 2007-2011гг.(форма №1-2).